Quali strumenti finanziari utilizzare per compensare le minusvalenze?

Investire comporta inevitabilmente la possibilità di realizzare sia plusvalenze che minusvalenze.

Un’oculata attività di compensazione minusvalenze con plusvalenze, può influire significativamente sul ritorno netto dell’investimento ed è fondamentale per ridurre l’impatto fiscale.

Gestire le rendite finanziarie è, infatti, una parte cruciale dell’ottimizzazione degli investimenti e un’adeguata strategia di compensazione minusvalenze permette di bilanciare le perdite con i guadagni, riducendo al minimo le tasse dovute.

In questo breve articolo, esaminiamo le possibilità offerte dai diversi strumenti finanziari per il recupero delle minusvalenze tramite l’utilizzo corretto delle plusvalenze.

Quando si parla di plusvalenza?

Il significato di plusvalenza è il guadagno realizzato quando si vende un asset (come azioni, obbligazioni, fondi d’investimento o immobili) a un prezzo superiore a quello di acquisto.

Ad esempio, se si acquistano azioni per 1.000 euro e le si vendono per 1.500 euro, la plusvalenza sarà di 500 euro. Questo guadagno è soggetto a tassazione (qui un articolo di approfondimento sulla tassazione) e può influire significativamente sul rendimento netto dell’investimento.

Quali minusvalenze si possono compensare?

Come abbiamo accennato in questo approfondimento, non tutti gli strumenti finanziari producono la stessa categoria di reddito e quindi non tutti possono essere utilizzati allo stesso modo per compensare posizioni in perdita con posizioni in guadagno. Questo ostacolo al recupero minusvalenze, se non ben gestito, non consente di pagare le imposte effettivamente dovute sul totale del proprio portafoglio finanziario, ma pagare più imposte del dovuto.

Ovviamente stiamo parlando delle dinamiche relative ai regimi fiscali diversi dal “regime gestito”, per il quale invece non fa differenza la tipologia di strumento utilizzato. (Qui un altro approfondimento su quale regime fiscale scegliere per i propri investimenti).

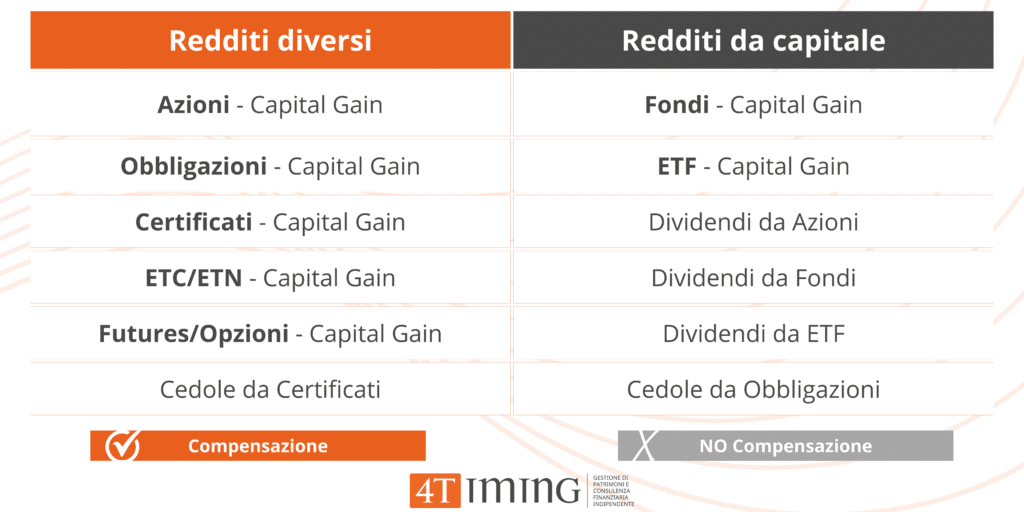

Partiamo col fare una netta distinzione a monte che potrebbe chiarirci le idee fin da subito. I guadagni o le perdite che si creano dalla vendita o dai ritorni di alcuni strumenti finanziari, possono essere iscritti in due categorie di reddito ben distinte:

- Redditi da capitale

- Redditi diversi.

Partiamo, dunque, dal semplice presupposto che è possibile compensare fiscalmente soltanto i redditi che appartengono alla stessa categoria. Così, se alla vendita di uno strumento avrò realizzato dei redditi diversi, non potrò compensarli con i redditi da capitale realizzati dalla vendita di un altro strumento, perché incompatibili.

Le minusvalenze sono sempre redditi diversi e il recupero minusvalenze, dunque, non è sempre una questione così semplice da gestire.

Entriamo nel pratico e vediamo come si comportano alcuni degli strumenti più diffusi per gli investitori.

Come si compensano plusvalenze e minusvalenze su titoli? La compensazione minusvalenze con azioni e obbligazioni

Le azioni, così come le obbligazioni, possiamo raggrupparle nella categoria che chiameremo “titoli”, in quanto hanno caratteristiche simili in termini di disponibilità sul mercato, esposizione a un singolo emittente e produzione di redditi

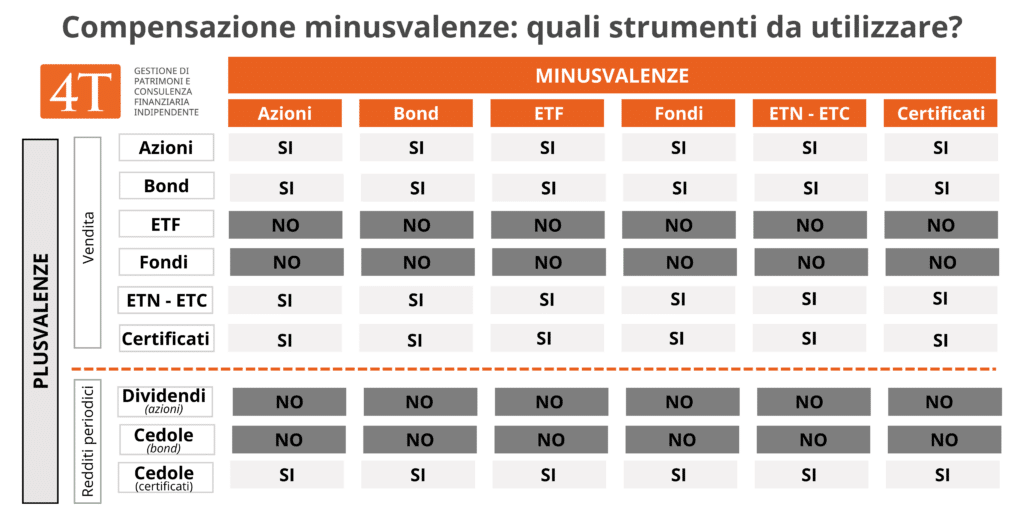

Entrambi gli strumenti producono redditi compatibili con tutti gli altri che analizzeremo qui e questo li rende estremamente flessibili per la gestione delle perdite e dei guadagni.

La vendita di un’azione o di un’obbligazione, infatti, che si tratti di guadagno o di perdita, da’ vita ad un reddito diverso che quindi è compensabile con qualsiasi altro reddito diverso realizzato con altri strumenti finanziari. Quindi, le plusvalenze realizzate dalla vendita di azioni o obbligazioni possono essere compensate con le minusvalenze realizzate anche con gli altri strumenti finanziari.

Inoltre, entrambi questi strumenti sono caratterizzati da periodici flussi di pagamento, sotto forma di dividendi (azioni) e cedole (obbligazioni). Queste entrate vengono fiscalmente registrate come “redditi di capitale” e, pertanto, non possono essere utilizzati per compensare eventuali minusvalenze realizzate con altri strumenti. Nemmeno se realizzate da altri titoli con le stesse caratteristiche.

In questo caso, dunque, la redditività periodica di tali strumenti è un ottimo fattore di abbattimento del rischio ma rappresenta fiscalmente un limite a causa dell’impossibilità di utilizzarla per ridurre l’impatto fiscale e compensare le minusvalenze. (Leggi approfondimento sulla duration).

Le strategie che è possibile mettere in atto per migliorare gli aspetti fiscali di un portafoglio composto da azioni od obbligazioni possono essere differenti.

Di seguito ne riportiamo alcune che possono essere discusse con il proprio consulente finanziario, in un’ottica di consulenza a 360 gradi. (Clicca qui per un’analisi gratuita con i nostri consulenti).

Azioni:

- Harvesting delle perdite: strategia fiscale che prevede di effettuare a fine anno la vendita di azioni in perdita, realizzando minusvalenze per compensare le plusvalenze da realizzare mediante vendita delle posizioni in guadagno. Con possibile riacquisto delle stesse azioni.

- Ribilanciamento del portafoglio: vendita di azioni in perdita e riacquisto di nuove azioni con potenziale di crescita, per le plusvalenze future.

Obbligazioni:

- Rotazione: Vendita di obbligazioni in perdita e riacquisto di nuove obbligazioni con diverse scadenze e diversi tassi d’interesse.

- Laddering: il cui significato è la creazione di un portafoglio obbligazionario strutturato con una scala di scadenze, al fine di diversificare il rischio e ottimizzare i rendimenti.

Scopri le possibilità offerte dai diversi strumenti finanziari per il recupero delle minusvalenze

tramite l’utilizzo corretto delle plusvalenze.

Come si compensano le minusvalenze dei Fondi comuni e degli ETF? I panieri

I Fondi Comuni di investimento e gli ETF sono Organismi di Investimento Collettivo del Risparmio (OICR) e, in quanto tali, presentano caratteristiche simili dal punto di vista della loro composizione.

In entrambi i casi si ha a che fare con dei panieri di titoli, selezionati da un Asset Manager e che possono replicare la composizione di un indice (ETF) o comporre un portafoglio selezionato e definito dal gestore (Fondi).

Nel caso in cui un investitore abbia acquistato una di queste due tipologie di strumenti finanziari, si troverà a dover gestire una fiscalità un po’ più complicata rispetto agli altri strumenti.

Infatti, se all’atto della vendita si generano delle minusvalenze, queste vengono registrate (come al solito) tra i redditi diversi. Se le minusvalenze superano le plusvalenze, la parte eccedente può essere accantonata e riportata in avanti per i successivi quattro anni.

Redditi da capitale

Ma se, al contrario, si generano plusvalenze derivanti da una vendita con capital gain, queste sono registrate come redditi da capitale. Pertanto le minusvalenze da fondi ed ETF non sono compensabili con le plusvalenze realizzate con la stessa tipologia di strumenti. Questo vuol dire che per recuperare le minusvalenze da tali strumenti bisognerà investire in tipologie differenti di strumenti finanziari.

Redditi periodici

Lo stesso discorso vale anche per i redditi periodici che alcuni di questi strumenti potrebbero “staccare”; al pari delle cedole e dei dividendi visti per azioni e obbligazioni, anche in questo caso tali movimenti sono registrati come redditi da capitale e pertanto sono incompatibili con le eventuali minusvalenze realizzate.

Questi aspetti rendono i fondi comuni d’investimento e gli ETF meno flessibili in termini di gestione fiscale rispetto ad altri strumenti, limitando così la loro utilità come strumento per un’ottimizzazione fiscale dei propri investimenti.

Compensazione minusvalenze con ETC e ETN: materie prime e asset non tradizionali

Gli ETC (Exchange-Traded Commodities) e gli ETN (Exchange-Traded Notes) sono strumenti finanziari passivi, che, al pari degli ETF, replicano l’andamento di un sottostante e il cui prezzo è dunque ad esso collegato; sono anch’essi quotati sui mercati finanziari.

A differenza degli ETF, però, questi strumenti non sono degli OICR, bensì singoli titoli senza scadenza emessi da società private.

Gli ETC replicano l’andamento degli indici relativi alle materie prime – come metalli preziosi (oro, argento, rame, palladio, ecc.), prodotti alimentari (cacao, caffè, grano, mais, ecc.), prodotti energetici (petrolio, gas, ecc.) . Gli ETN, invece, replicano l’andamento di indici afferenti ad altri mercati diversi dalle materie prime, come valute, tassi, indici azionari o obbligazionari.

Da un punto di vista fiscale, questi strumenti sono molto efficienti per l’ottimizzazione del proprio portafoglio di investimenti, dato che, al pari dei certificati di investimento, sia le plusvalenze che le minusvalenze realizzate dalla loro vendita sono classificate come “redditi diversi”.

Questo aspetto gli consente di poter essere utilizzati per compensare le minusvalenze realizzate con qualsiasi altro strumento finanziario, avendo le stesse caratteristiche fiscali.

Come recuperare le minusvalenze con i certificati? Gli strumenti finanziari derivati

I Certificati di investimento sono strumenti finanziari derivati.

Ciò vuol dire che il loro valore “deriva” dal valore di un altro strumento o indice (azioni, indici, materie prime, valute, tassi di interesse) al quale sono agganciati.

Sono emessi da società private come banche o altri intermediari, sono scambiati sui mercati finanziari (SeDex per l’Italia) al pari di altri titoli e sono soggetti ovviamente al rischio emittente. (Clicca qui per approfondire i rischi principali).

Questa tipologia di strumenti finanziari, consente di investire su qualsiasi mercato di interesse e incorpora strutture che vanno dalla più semplice replica passiva dell’andamento dell’attività sottostante a strutture più complesse che combinano tra loro differenti componenti per realizzare determinate strategie di investimento.

Dal punto di vista della natura giuridica, i certificati sono definiti come strumenti finanziari cartolarizzati, perché si tratta di titoli al portatore negoziabili.

L’industria finanziaria sta rispondendo a una sempre crescente domanda di questi strumenti che consentono, da un lato, di investire in mercati, strumenti e strategie con importi facilmente accessibili, dall’altro, alla loro particolarissima caratteristica fiscale che li vede come uno degli strumenti più flessibili da poter utilizzare in una strategia fiscale di ottimizzazione di portafoglio.

I certificati di investimento sono infatti l’unico strumento che produce sempre un reddito diverso. Sia in caso di vendita con plusvalenza, sia nel caso della realizzazione di una minusvalenza, fiscalmente i risultati provenienti da tali operazioni consentono di compensare le plusvalenze con le minusvalenze realizzate con strumenti finanziari diversi (azioni, obbligazioni, fondi, ETF, ecc.).

Ma la caratteristica unica dei certificati è la classificazione fiscale dei loro redditi periodici.

Le loro cedole (eventuali o certe) sono infatti sempre iscritte tra i redditi diversi e, pertanto, concorrono alla compensazione minusvalenze realizzate.

Per questo motivo, investire in certificati con un buon tasso cedolare consente – nell’ipotesi positiva – di portarli a scadenza e vedersi rimborsare il proprio capitale iniziale ma, nel frattempo, godere delle cedole e del loro potere unico di recupero minusvalenze.

Questo rende i certificati uno strumento molto versatile per la gestione delle perdite e dei guadagni e offre un’opzione aggiuntiva per gli investitori nella gestione fiscale delle loro rendite.

Ovviamente si tratta di prodotti complessi per i quali c’è bisogno di un’adeguata conoscenza. Il supporto di un consulente finanziario molto preparato in tal senso potrà fare sicuramente la differenza per una consulenza professionale e olistica. (Clicca qui per un’analisi gratuita con i nostri consulenti)

Come si compensano le minusvalenze con le plusvalenze: ottimizzare i propri investimenti

La gestione degli aspetti fiscali legati ai propri investimenti, così come la gestione delle minusvalenze e delle plusvalenze, è una strategia cruciale per tutti gli investitori che desiderano ottimizzare il ritorno netto e ridurre l’impatto delle tasse sulle performance realizzate.

Collaborare con un valido consulente finanziario può aiutare a navigare le complessità delle norme fiscali e a sviluppare un piano di investimento personalizzato che massimizzi i benefici fiscali e i rendimenti complessivi.

Tuttavia, la loro gestione non è né semplice né tantomeno immediata ed è sempre consigliabile avvalersi di un esperto consulente finanziario che sappia (e possa) consigliare le operazioni e le allocazioni migliori da effettuare per trarre il maggior profitto per l’investitore, sempre tenendo conto delle esigenze e degli obiettivi specifici di rischio e dell’investimento.

Lavorare in assenza di conflitto di interessi consente sicuramente una libertà maggiore nell’attuare una corretta strategia di ottimizzazione fiscale. Infatti, non sussiste alcun vincolo nella scelta degli strumenti finanziari da utilizzare perché la consulenza finanziaria indipendente è remunerata per il servizio offerto e non per il prodotto venduto.

Utilizzare strumenti finanziari diversi in modo strategico consente di ottimizzare la gestione di minusvalenze e plusvalenze. Ciò garantisce una maggiore efficienza fiscale e una crescita sostenibile del portafoglio.

In 4Timing lavoriamo esattamente in questo modo, in totale indipendenza e trasparenza e al fianco dei nostri clienti. Teniamo conto di tutti gli aspetti importanti del loro personale portafoglio di investimento.

Richiedi qui una consulenza gratuita sul tuo portafoglio finanziario e scopri tutti i vantaggi della professionalità di 4Timing SIM.

Vuoi rimanere aggiornato sugli articoli del blog e sui nostri approfondimenti?

Chief Marketing Officer & Business Development Manager 4Timing SIM

“Per aspera ad astra“

Curioso per natura, nelle mie esperienze professionali ho sviluppato competenze differenti tra loro, condividendo ed acquisendo know-how in uno scambio che mi ha consentito di crescere nel corso degli anni, come professionista e come persona. Negli ultimi 13 anni mi sono dedicato alla Consulenza Finanziaria e nel 2015 sono entrato in 4Timing per realizzare, insieme agli altri soci fondatori, 4Timing SIM: un intermediario indipendente che rappresenta una boutique per il Consulente che vuole evolversi professionalmente e per l’investitore che desidera un rapporto professionale innovativo e di alto livello.