Indice di Sharpe: cos’è e perché non ci basta

Il punto di partenza è sempre quello illustrato nell’articolo “Come creare valore per i profili di rischio medio-bassi nell’era dei tassi a zero?”

La risposta a questa domanda, come spiegato nel precedente intervento, passa dalla capacità di identificare i migliori gestori flessibili, ovvero tutte quelle strategie in grado di essere decorrelate dalle asset-class azionario e obbligazionario usate in modo statico. Obiettivo di tutte le strategie che si dichiarano flessibili è quello di limitare al massimo le perdite in fase di ciclo negativo e partecipare per contro alle fasi di ciclo positivo con le giuste esposizioni di rischio.

In questo intervento vogliamo iniziare a dare delle indicazioni, sia ai consulenti finanziari che agli investitori, su come identificare i migliori gestori flessibili; ovvero quei gestori capaci di navigare sia in mercati al rialzo che al ribasso.

Ma che cos’è l’indice di Sharpe?

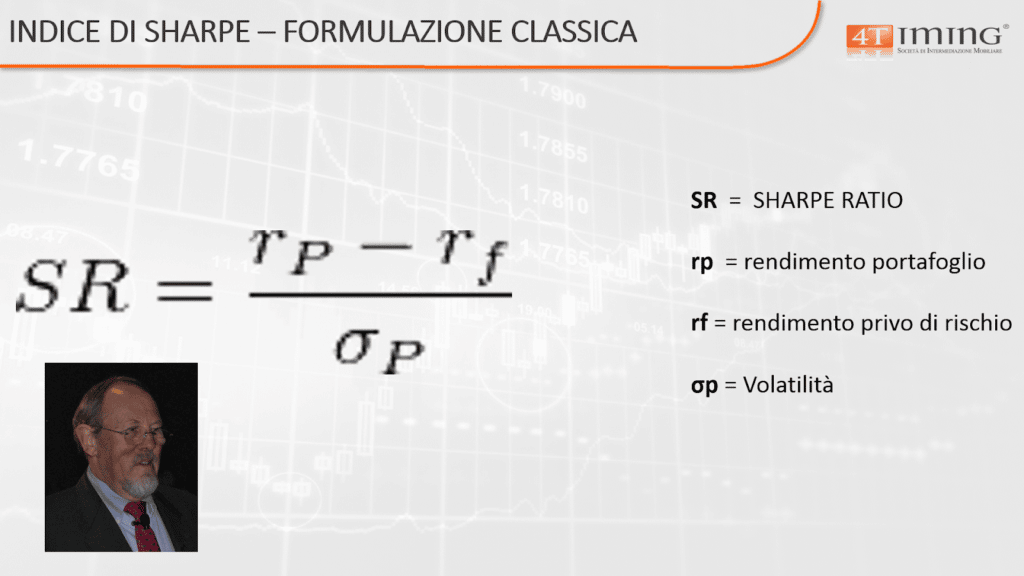

L’indice prende il nome dal suo fondatore, William Sharpe, che nel 1990 vinse il premio Nobel per l’economia. Lo studioso americano è stato fra gli ideatori del “Capital Asset Pricing Model” (“la spina dorsale della moderna teoria dei prezzi per i mercati finanziari“) e il suo omonimo indice è stato realizzato con l’obiettivo di analizzare i risultati delle gestioni e dei fondi di investimento.

Vuoi rimanere aggiornato sugli articoli del blog e sui nostri approfondimenti?

Di questo grande economista proveremo, nel nostro immenso piccolo, a criticare esclusivamente gli utilizzi operativi dell’indice, pur riconoscendogli il ruolo di apripista nella creazione degli indicatori che oggi vengono comunemente chiamati in acronimo R.A.P. (Risk Adjusted Performance) e che saranno materia di approfondimento nei nostri articoli e video.

Per farlo utilizzerò alcune slides estrapolate da un mio articolo pubblicato nell’ormai lontano 2013 sul settimanale Traders.

L’indice di Sharpe, che vediamo qui nella sua formulazione classica, è molto semplice e parte da un ragionamento abbastanza banale:

L’investitore cosa cerca quando investe? Il rendimento.

L’investitore da che cosa è spaventato?

Dal rischio, ovvero dalle perdite.

Come si calcola l’indice di Sharpe?

Dalla risposta a queste due domande nasce la formula dell’indice di Sharpe, che spieghiamo di seguito:

Al numeratore viene riportato:

- Il Rendimento del portafoglio (il Fondo), a cui viene sottratto

- Il Risk Free, ossia l’investimento privo di rischio, il porto sicuro a cui tutti possono arrivare facilmente ed economicamente; tendenzialmente il titolo di stato con rating AAA.

A numeratore quindi abbiamo l’extra-rendimento rispetto all’investimento “senza rischio”.

Al denominatore, invece, troviamo il più semplice e banale dei parametri, il più facile da recuperare sulle tante piattaforme software che analizzano i gestori: la volatilità.

Rapportando, quindi, l’extra-rendimento ottenuto dal Fondo/Portafoglio rispetto a un titolo risk-free (Rp-Rf) e la volatilità del portafoglio, si ottiene l’indice di Sharpe.

Come dobbiamo leggere i risultati dell’indice di Sharpe?

Maggiore è il valore espresso dall’indice di Sharpe e migliore sarà il portafoglio/Fondo che stiamo analizzando, perché ad un maggior valore di questo indice corrisponde un miglior rapporto di rendimento rispetto al rischio che tale portafoglio ha corso per realizzarlo.

Esistono dei valori oltre i quali un indice di Sharpe è da ritenersi “Buono”?

Difficile rispondere in modo puntuale.

Tendenzialmente possiamo dire che valori dell’indice di Sharpe misurati a ciclo completo (che includono periodi di rialzi e ribassi di mercato) superiori ad “1” sono da ritenersi buoni, perché vuol dire che ogni punto di rendimento aggiuntivo si paga con un punto di volatilità. Indici di Sharpe inferiori a 0,5 sono sicuramente da ritenersi “mediocri”. La zona tra 0,5 e 1 dovrà essere analizzata con strumenti più intelligenti di cui parleremo nei prossimi articoli e video.

L’indice di Sharpe è la chiave di volta per analizzare qualsiasi strumento e selezionarlo efficacemente?

Purtroppo no, l’indice di Sharpe ha molti limiti e il principale riguarda l’utilizzo della volatilità per misurare il rischio del portafoglio.

La volatilità è una misura troppo grossolana per comunicare efficacemente il rischio del portafoglio.

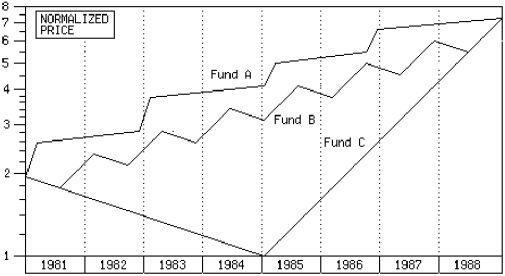

Questo limite è ben chiarito guardando questa immagine che ci presenta tre equity line di 3 Fondi che presentano lo stesso indice di Sharpe.

Possiamo dire che siano 3 storie di investimento “ uguali”? Sicuramente no!

La linea del Fondo A è sicuramente da preferirsi alle altre due, ma l’indice di Sharpe non è in grado di accorgersene perché matematicamente queste 3 equity line, per quanto possa sembrare strano, hanno lo stesso indice di Sharpe.

Perché l’indice di Sharpe presenta questo limite?

La volatilità, espressa da sigma e posta al denominatore, comprende sia la volatilità positiva (quella della equity line quando sale) che la volatilità negativa (quando scende).

Questo grafico di distribuzione “normale“ ci spiega perché.

Qualsiasi investitore è normalmente infastidito dalla volatilità negativa (quando si perde) e non da quella positiva (gialla) che invece è gradita.

A cosa serve allora l’indice di Sharpe?

L’indice di Sharpe ha il grosso merito di aver posto il problema di non ragionare solo in termini di rendimento ma anche di rischio. È stato il primo passo importante che ha consentito di comprendere che non ha alcun senso logico o finanziario confrontare soltanto il rendimento di due fondi/portafogli/ETF o di qualsiasi altro strumento senza prenderne in considerazione anche il rischio.

Rappresenta tutt’oggi la pietra fondante di tutti gli studi successivi, tra cui altri indicatori che vanno a sanare le lacune dell’indice di Sharpe. Uno di questi è l’indice di Sortino.

Equity Partner e Consulente Finanziario di 4Timing SIM – Il mio mestiere è accompagnare l’investitore nel difficile mondo degli investimenti finanziari verso scelte razionali. Per me ottenere dei ritorni positivi dagli investimenti è importante, ma facendo correre all’investitore solo i rischi che vale veramente la pena prendere. Il tutto nel rispetto del profilo di rischio, dell’orizzonte temporale di investimento e degli obiettivi di vita della singola persona, famiglia o azienda. Ottimizzare Il rapporto rischio/rendimento degli investimenti finanziari è scritto nella mia storia, è la mia missione, è la mia ossessione a cui da sempre mi dedico.