3 modelli per la consulenza finanziaria: qual è il migliore?

Quando si parla di consulenti finanziari, si ha a che fare con diversi modelli operativi.

Qual è la differenza tra un consulente che lavora in proprio e consulenti che lavorano per conto di intermediari? Qual è la differenza tra un consulente che lavora in una grande major e un consulente che lavora in una piccola SIM?

Come prestare il servizio di consulenza finanziaria

Si sono definite col tempo tre diverse modalità per svolgere il servizio di consulenza finanziaria. Di seguito tracceremo un rapido identikit dei differenti modelli organizzativ e concentreremo il nostro focus verso la Consulenza Finanziaria su base Indipendente.

Sei anche tu un Consulente Finanziario e ti piacerebbe entrare nel nostro Team?

Contattaci ora

Il primo è quello legato al mondo delle grandi reti (major)

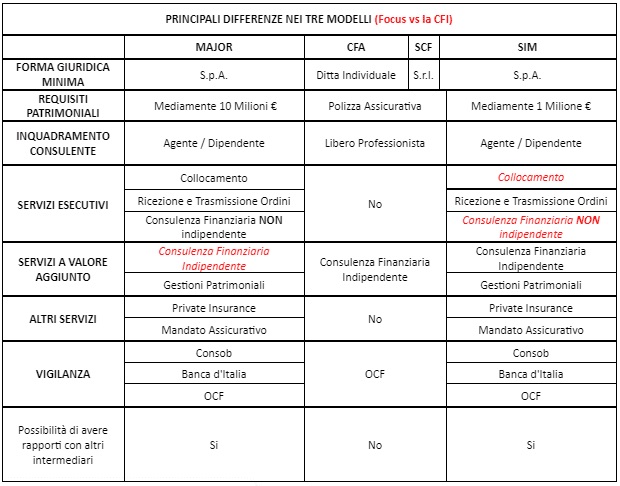

Questi intermediari si avvalgono di Consulenti Finanziari abilitati all’offerta fuori sede (agenti o dipendenti). Queste persone fisiche possono svolgere tutte le attività da intermediario nei confronti della clientela e per conto del soggetto abilitato: promozione e collocamento, raccolta delle disposizioni della clientela, consulenza sugli strumenti finanziari offerti.

Chi sceglie di operare in questo modo si avvale del brand, delle piattaforme, degli strumenti e degli investimenti di un intermediario che centralizza importanti funzioni, con evidenti economie di scala. L’autonomia individuale nelle scelte è circoscritta all’ambito dei processi e dei servizi pensati e realizzati dall’intermediario.

La scelta nettamente prevalente nella prassi ad oggi è l’adozione del servizio di collocamento da parte dell’intermediario. Questa soluzione impedisce però di utilizzare l’aggettivo indipendente nel servizio di consulenza, perché il ricorso ad un tipo di consulenza esclude il ricorso all’altra.

Per saperne di più sulla consulenza finanziaria su base indipendente e sul modello 4Timing SIM, leggi anche l’articolo “4Timing SIM e il suo ruolo nella consulenza attiva e dinamica”.

Un secondo modello è quello che fa capo ai Consulenti Finanziari Autonomi ed alle Società di Consulenza Finanziaria

Tali soggetti prestano il proprio il servizio di consulenza indipendente, ma senza poter erogare alcun altro servizio di investimento. Il singolo CF ha totale autonomia nelle proprie scelte, in quanto singolo professionista; il CF che lavora in una SCF deve invece condividere le proprie idee con colleghi e amministratori.

È una attività complessa. Le energie per produrre un servizio di qualità a favore del Cliente sono ingenti, giacché, contestualmente a tale impegno, è richiesto un grosso sforzo organizzativo per ottemperare agli obblighi imposti dalla normativa e dalla vigilanza dell’OCF.

Un terzo e ultimo modello di consulenti finanziari è rappresentato dall’intermediario SIM

Per l’attività di offerta fuori sede, è obbligata ad avvalersi di Consulenti Finanziari abilitati per l’attività fuori sede e può abbinare al servizio di consulenza altri servizi di investimento, quali ad esempio quello di gestione patrimoniale o quello di ricezione e trasmissione di ordini. Prevede inoltre la possibilità per il consulente di operare nel settore assicurativo.

Il consulente che opera in questo modo desidera lavorare in un ambiente di medie o piccole dimensioni, dove l’elevato grado di autonomia decisionale caratteristico della seconda opzione del secondo modello (SCF) non viene meno e condividendo le scelte della SIM con colleghi e amministratori, pur nel rispetto dei ruoli di ciascuno.

Leggi anche la nostra intervista “Consulenti finanziari e sviluppo professionale: intervista a 4Timing SIM”.

Poiché richiede un capitale minimo ingente per essere costituita, va da sé che tutta la parte organizzativa e di interfaccia con gli organi di Vigilanza (Banca d’ Italia, Consob) è in capo alla SIM, mentre il consulente può concentrare le proprie energie sulla relazione con i propri clienti.

Di seguito una tabella che riepiloga, in maniera ovviamente non esaustiva, i principali punti che caratterizzano le tre differenti realtà fin qui discusse.

I fattori di successo del consulente finanziario

In conclusione, il successo dell’attività del consulente dipende da tre fattori:

- il modello operativo scelto

- il funzionamento del binomio intermediario/consulente (punto abbondantemente risolto nel caso del Consulente Finanziario Autonomo)

- concreta possibilità di centrare il servizio di consulenza sugli interessi del cliente. La Consulenza Finanziaria Indipendente è la migliore modalità per raggiungere questo obiettivo.

Consulente Finanziario 4Timing SIM – Mi chiamo Paolo Manara e da più di trent’anni lavoro come consulente finanziario, insieme alla mia collega Giovanna Matarese nel nostro ufficio di Genova. La lunga conoscenza reciproca nata con la frequentazione dello stesso Istituto scolastico e la comune passione per la finanza ci hanno spinto ad unire le forze. Alla base della scelta ci sono stati anche comuni valori nei rapporti interpersonali: onestà, lealtà e trasparenza, qualità essenziali per costituire un sodalizio solido e duraturo. Queste tre componenti scolpiscono un quadro di insieme in cui l’accrescimento dei patrimoni dei Clienti ed il loro conseguente benessere psicologico Article Author Block – Massimo Scolaridebbono essere l’unico fine dell’attività: il pagamento consapevole di un pricing da parte dei Clienti, deve essere la naturale conseguenza della loro soddisfazione. Ogni anno, porto una testimonianza (tengo una lezione) agli Studenti del III anno di Economia e Commercio di Genova, che li aiuti a collegare le nozioni teoriche apprese col mondo reale del lavoro. La Thailandia del Nord grazie alla gentilezza, alla cordialità, al sorriso e all’amore per il prossimo della sua gente è una cura rigenerante per l’anima e lì, il mio corpo e la mia mente sono in perfetta armonia.